Biến động dữ dội trên thị trường tiền ảo những ngày gần đây có nguyên nhân chủ yếu là một thứ khác, không phải việc Trung Quốc siết kiểm soát hay những dòng tweet của tỷ phú Elon Musk.

Các nhà đầu tư liều mình chấp nhận rủi ro lớn trên thị trường tiền ảo – một thị trường chưa có sự điều tiết - đã buộc phải bán tháo khi giá giảm. Đó mới là lý do chính dẫn tới cú giảm 30% của giá Bitcoin và tình trạng tê liệt của những sàn tiền ảo lớn trong tuần trước – hãng tin CNBC dẫn ý kiến của các nhà phân tích cho hay.

Tuần trước, có lúc Bitcoin – đồng tiền ảo lớn nhất thế giới – có lúc “bốc hơi” 1/3 giá trị chỉ trong vòng có vài giờ đồng hồ.

Lúc gần 8h sáng nay (26/5) theo giờ Việt Nam, giá Bitcoin theo dữ liệu trên trang Coinmarketcap.com là hơn 38.000 USD, giảm khoảng 4% so với cách đó 24 tiếng. Từ hôm qua, thị trường đã ổn định hơn, với độ tăng-giảm của các tiền ảo chủ chốt chỉ ở mức 1 con số.

Dù vậy, so với đỉnh cao mọi thời đại thiết lập hồi tháng 4, giá Bitcoin hiện đã giảm khoảng 33%.

ĐÒN BẨY, MARGIN CALL, BÁN THÁO CẤP SỐ MŨ

Rủi ro mà các chuyên gia nhắc đến ở đây là việc các nhà đầu tư tiền ảo sử dụng đòn bẩy tài chính – vay ký quỹ (margin) từ công ty môi giới để đặt cược lớn hơn vào tiền ảo. Ở những thị trường có điều tiết như chứng khoán, đòn bẩy đã ẩn chứa nhiều rủi ro. Trên một thị trường không có điều tiết như tiền ảo, rủi ro mà đòn bẩy đặt ra lớn gấp bội.

Khi giá tiền ảo sụt giảm đến một mức nhất định, chẳng hạn do một dòng tweet của Musk hay một tuyên bố siết kiểm soát từ Trung Quốc, các nhà đầu tư vay ký quỹ sẽ phải bán ra tiền ảo để trả lại tiền đã vay của công ty môi giới – theo quy định giải chấp (margin call). Luôn có một mức giá cố định mà ở đó lệnh margin call được khởi động, nhằm đảm bảo nhà đầu tư phải trả đủ tiền vay cho công ty môi giới. Bởi vậy, khi giá tiền ảo giảm tới mức đó, bán tháo ồ ạt sẽ diễn ra, đẩy giá sụt với tốc độ thậm chí còn chóng mặt hơn.

Ông Brian Kelly, CEO của BKCM, nói rằng một số công ty môi giới ở châu Á như BitMEX cho phép dùng đòn bẩy với tỷ lệ 100-1 đối với các nhà đầu tư tiền ảo. Ứng dụng giao dịch trực tuyến của Mỹ Robinhood không cho phép nhà đầu tư dùng đòn bẩy đối với tiền ảo, trong khi sàn Coinbase chỉ cho phép các nhà giao dịch chuyên nghiệp sử dụng công cụ này.

“Ở đây có nhân tố đám đông. Ngưỡng giá phải bán giải chấp của các nhà đầu tư thường na ná nhau. Nên khi một người phải bán, thì tất cả những người khác cũng đến lúc phải bán. Lệnh bán cứ tự động ồ ạt xuất hiện, thì giá tiền ảo chỉ có nước cắm đầu”, ông Kelly nói với CNBC.

|

|

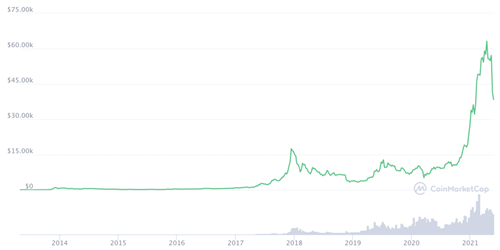

Diễn biến giá Bitcoin qua các năm - Nguồn: Coinmarketcap.com.

|

Theo dữ liệu từ bybt.com, các nhà đầu tư Bitcoin đã bán khoảng 12 tỷ USD trong các trạng thái sử dụng đòn bẩy trong tuần trước. Cuộc tháo chạy đã quét sạch tiền trong khoảng 800.000 tài khoản đầu tư tiền ảo.

“Bán tháo dẫn tới bán tháo mạnh hơn, cho tới khi thị trường đạt tới trạng thái cân bằng về đòn bẩy”, nhà phân tích Devin Ryan thuộc JMP nói. Việc thanh lý các trạng thái sử dụng đòn bẩy khiến lệnh bán ra tăng theo cấp số mũ.

“Đòn bẩy trên thị trường tiền ảo, nhất là ở phía các nhà đầu tư nhỏ lẻ, chính là một nhân tố lớn gây biến động”, ông Ryan nhấn mạnh. Nhà phân tích này nói thêm rằng khi thị trường tiền ảo phát triển hơn, đòn bẩy sẽ có mức độ ảnh hưởng ít hơn, nhất là khi có thêm nhiều nhà đầu tư tổ chức tham gia thị trường.

NỞ RỘ CHO VAY BITCOIN

Năm nay, Bitcoin và các tiền ảo khác đã hút vốn mạnh từ các nhà đầu tư cả cá nhân và tổ chức. Sàn tiền ảo lớn nhất thế giới Coinbase cho biết khối lượng giao dịch trong quý 1 đạt 335 tỷ USD, trong đó khoảng 120 tỷ USD đến từ các nhà đầu tư cá nhân và 215 tỷ USD đến từ các nhà đầu tư tổ chức. Quý 1/2020, khối lượng giao dịch của sàn này mới đạt 30 tỷ USD.

Ngoài ra, thị trường cho vay Bitcoin đang nở rộ cũng là một nguyên nhân gây biến động.

Thị trường tiền ảo vẫn còn mới mẻ so với các kênh đầu tư khác, nên cần phải trải qua một giai đoạn trưởng thành. Biến động là một đặc trưng trong quá trình phát triển của thị trường.

Những công ty về tiền ảo như BlockFi và Celsius cho phép có dịch vụ giữ hộ Bitcoin cho chủ sở hữu, và trả cho họ mức lãi suất từ 6-8%/năm. Sau đó, những công ty này dùng số Bitcoin giữ hộ để cho các quỹ đầu cơ và nhà đầu tư chuyên nghiệp khác vay.

Các công ty này cũng cấp vốn vay cho những khách hàng dùng Bitcoin làm tài sản thế chấp.

Chẳng hạn, nếu một người nhận khoản vay 1 triệu USD thế chấp bằng Bitcoin, thì khi giá Bitcoin giảm 30%, người vay sẽ thiếu nợ bên cho vay phần giá trị 30% đó. “Khi mức thiếu nợ tăng đến một con số nhất định, công ty cho vay sẽ tự động bán ra số Bitcoin của bạn để thu hồi nợ. Điều này làm gia tăng hiệu ứng bán tháo, khiến nhiều sàn giao dịch bị nghẽn mạch”, ông Kelly giải thích.

Việc Bitcoin nói riêng và tiền ảo nói chung nằm ngoài sự kiểm soát của ngân hàng trung ương là một nhân tố làm nên giá trị của loại tài sản này đối với các nhà đầu tư. Nhưng chính sự phi tập trung hoá và mức độ phổ biến ngày càng lớn của tiền ảo đã khiến các cơ quan chức năng không thể ngoài cuộc.

Bộ Tài chính Mỹ mới đây công bố sẽ yêu cầu tất cả lệnh chuyển tiền ảo có trị giá trên 10.000 USD phải báo cáo với Thuế vụ Mỹ (IRS).

“Thị trường tiền ảo không có được sự hậu thuẫn như các thị trường truyền thống khác. Nhưng cũng nhờ đó mà tiền ảo không bị ảnh hưởng bởi một ‘người mua cuối cùng’ (buyer of last resort) nào”, Ryan nói.

Dù vậy, ông Ryan cho rằng việc điều tiết có thể được xem như một sự phê chuẩn đối với thị trường tiền ảo, và có thể là một điều tích cực đối với các tài sản số. “Thị trường tiền ảo vẫn còn mới mẻ so với các kênh đầu tư khác, nên cần phải trải qua một giai đoạn trưởng thành. Biến động là một đặc trưng trong quá trình phát triển của thị trường”, ông nói.

Nguồn:An Huy / VnEconomy